微软的这项投资将是很有意义的,原因是对戴尔的私有化交易来说,融资问题很可能是最困难的部分之一。微软拥有大量的现金,可能有助于解决这个问题。

据CNET报道,有熟知内情的消息人士透露,微软正在进行一项谈判,内容是参与戴尔的私有化交易。

消息人士称,微软可能投资10亿美元到30亿美元,参与戴尔的私有化交易。

报道称,微软正在与银湖(Silver Lake)和戴尔首席执行官迈克尔·戴尔(Michael Dell)进行谈判,他们正在从事这项交易。微软的这笔投资将是一种“夹层融资”,也就是提供某种优先股。夹层融资是指在风险和回报方面介于是否确定于优先债务和股本融资之间的一种融资形式,是一种无担保的长期债务,这种债务附带有投资者对融资者的权益认购权。

微软的这项投资将是很有意义的,原因是对戴尔的私有化交易来说,融资问题很可能是最困难的部分之一。微软拥有大量的现金,可能有助于解决这个问题。

这还将是一项非常有趣的举措。戴尔仍旧是全球规模最大的个人电脑厂商之一,微软想要确保其受到保护。

Via:腾讯科技

戴尔当前预计,在宣布私有化之后,股东可能会向法院提起诉讼。聘请Evercore Partners完成“购物程序”能够展示是否有其它公司或财团愿意以更高的价格收购公司,避免股东法律诉讼。

据国外媒体报道,消息人士周日透露,全球第三大PC制造商戴尔已经聘请投资银行Evercore Partners为董事会特别委员会提供顾问服务,检验公司是否能够收到更好的报价。戴尔可能在本周宣布被私募公司银湖领衔的财团私有化。

消息人士称,戴尔聘请Evercore Partners,旨在完成私有化进程中的“购物程序”(go-shop process)。戴尔当前预计,在宣布私有化之后,股东可能会向法院提起诉讼。“购物程序”则能够展示是否有其它公司或财团愿意以更高的价格收购公司。

消息人士称,在戴尔与银湖的谈判中,投资银行摩根大通是向戴尔提供咨询意见的主要银行。消息人士称,戴尔聘请Evercore Partners,目的就是为了防止在公司私有化进程中,招致不必要的诉讼和批评。

消息人士上周透露,银湖和其合作伙伴已接近动用大约150亿美元的资金完全收购戴尔。据悉,此交易的价格对戴尔的估值约为230亿美元至240亿美元。 Read more…

据国外媒体报道,戴尔CEO迈克尔·戴尔(Michael Dell)将公司私有化的计划成功与否可能将部分取决于他能否利用好戴尔最具价值的资产之一,价值多达142亿美元的海外现金和债券。

和其他众多大型科技公司一样,戴尔也通过将公司利润转移至位于“避税天堂”的海外子公司的方式合法的规避了数十亿美元的收入所得税。企业为了收购融资而将现金转回美国的做法将冒着交纳35%企业收入所得税率的风险,而这些现金其实已经在外国交纳了所得税。

“可以肯定的是,收购团队正在寻找最高效的方式使用这些资产,并将在这上面花费很长时间,”印第安纳大学麦肯尼法学院教授、前并购交易律师安东尼·佩奇(Antony Page)表示,“市场可能存在让那些精明的税务律师可寻找到的漏洞,但并不明显。”

知情人士本周称,包括戴尔CEO和私募股权公司银湖在内的集团正在与银行谈判筹集资金以通过杠杆收购交易将戴尔私有化。彭博社数据显示,戴尔今年47岁,是戴尔公司的创始人、董事长兼CEO,目前持有戴尔15.7%的股份。

戴尔发言人大卫·弗林克(David Frink)表示,该公司不会对推测予以置评。 Read more…

有报道指出,戴尔本人将参与此次收购交易,并为交易贡献自己的股权。戴尔本人参与收购交易,那么股东最终可能会问:他到底忠于谁?他是买家还是卖家?还是扮演介于两者之间的角色?

据国外媒体报道,《华尔街日报》网络版刊文指出,在戴尔的私有化进程中,作为公司创始人、首席执行官的迈克尔?戴尔(Michael Dell)到底为谁服务?

迈克尔?戴尔(Michael Dell)在为谁服务?戴尔这家公司,还是戴尔这个人?在私募股权投资公司准备收购这家处境艰难的计算机公司的时候,这是戴尔本人和戴尔公司需要回答的一个主要问题。

收购戴尔的交易可能会让戴尔的公众股东们松上一口气。自2008年以来,这些股东所持的戴尔股票的价格已经累计下跌了40%。在iPad和iPhone的巨大冲击下,戴尔未来的希望非常渺茫。但是公众股东可以松一口气并不意味着就能获得公平。

这项预期的收购交易存在一个明显的利益冲突:戴尔本人。

作为公司创始人暨首席执行官,持有公司15.7%的股权,并与公司同名的人,戴尔本人对戴尔公司拥有巨大的影响力。

有报道指出,戴尔本人将参与此次收购交易,并为交易贡献自己的股权。两位知情消息人士指出,戴尔本人最先拥有这种想法。戴尔本人参与收购交易,那么股东最终可能会问:他到底忠于谁?他是买家还是卖家?还是扮演介于两者之间的角色? Read more…

据国外媒体报道,一名消息人士透露,私募股权投资公司银湖(Silver Lake Partners)当地时间周二与戴尔洽谈以每股约13美元至14美元的价格收购后者的事宜。

上述消息人士称,收购方将包括银湖,至少另外一家投资者——例如退休基金或主权基金,以及戴尔公司创始人迈克尔·戴尔(Michael Dell)。

据悉,银湖和其他投资者需要收购戴尔20亿美元资产,迈克尔将以持有的戴尔股票入股——根据收购价格价值在36亿美元或更高。

收购方还将使用戴尔的现金储备,并举债约150亿美元,支付220亿美元至250亿美元的收购价。上述消息人士称,顾问在试图迅速结束谈判。

Via:腾讯科技

据国外媒体报道,两名匿名消息人士透露,私募股权投资公司银湖(Silver Lake Partners)与四家大型银行为戴尔私有化交易提供融资的谈判已进入后期阶段。

受此消息影响,戴尔股价当日上涨0.88美元,报收于13.17美元,涨幅为7.16%。周一,受私有化传闻推动,戴尔股价已大涨了13%。过去52周,戴尔最高价为18.36美元,最低下探至8.69美元。

上述消息人士称,银湖去年末就开始与瑞士信贷(Credit Suisse)、美国美林银行(Bank of America Merrill Lynch)、巴克莱银行(Barclays)和加拿大皇家银行(RBC)洽谈为可能的交易融资事宜。

上述消息人士表示,摩根大通是戴尔以190亿美元私有化公司交易的顾问。银湖在与该公司主要投资者之一合作。

上述消息人士警告称,各方可能很快达成交易,但情况随时可能发生变化。

戴尔、美国银行、加拿大皇家银行、巴克莱银行和瑞士信贷均拒绝就此置评,摩根大通和银湖均尚未置评。

此前有消息人士表示,戴尔CEO持有公司15.7%股份,这使得企业能够更加便捷的筹措到私有化所需资金。今年12月,高盛将戴尔的股票评级上调至“买入”,该公司表示,戴尔资产负债表上的现金结余净额显示出,该公司有机会进行一次杠杆买断交易。高盛分析师比尔·肖普(Bill Shope)在报告中表示,虽然市场对PC的需求在持续下滑,但是,戴尔现金结余净额约为51.5亿美元,“这为该公司提供了一些下行缓冲,让其能够在合适的条件下,进行一次杠杆买断交易或杠杆资本重组。”

2007年,迈克尔·戴尔重新执掌戴尔CEO一职,他曾在2010年首次表示考虑过对公司进行私有化。

Via:腾讯科技

戴尔进行私有化,在幕后修复公司,然后等到改造完成后再以规模更小、发展更快、利润更高的形象出现,这是明智的。

戴尔公司(Dell Inc.)最近就私有化事宜同收购公司银湖资本(Silver Lake Partners)和德太投资(TPG)举行了会谈。在个人电脑热潮过去之后,戴尔一直难以为自身找到新的发展方向。

据知情人士透露,过去两到三个月的时间里戴尔和私募股权投资公司之间的谈判一直在进行着。

其中一位知情人士称,这些谈判是“严肃的”,谈判在去年年末开始升温,如果真能达成协议,预计未来六周内会出结果。

知情人士说,私募股权投资公司多年来一直在断断续续地接触戴尔。但它们与戴尔间的接触近来开始升温,一位业内高管称,这是因为戴尔的估值已经跌至以往从未有过的低水平。

知情人士说,银湖资本和德太投资一直在参与这宗交易的谈判,可能会携手给出一个报价。这些知情人士说,养老基金等其他投资者可能会与这两家公司一道参与投资。

这些知情人士提醒说,竞标方尚未最后敲定,形势可能生变。知情人士说,摩根大通(J.P. Morgan Chase & Co.)也参与了谈判。他们还说,多家银行正就提供资金一事展开讨论。

戴尔一位发言人对此不予置评。 Read more…

国外知名媒体今天载文称,由于戴尔拥有充裕的现金储备,是市盈率最低的科技股之一,传言中的私有化可能会遭到大股东强烈反对。

鉴于即使股价今天曾一度上涨14%至12.43美元,现金充裕的戴尔的市盈率也处于较低的水平,戴尔私有化的努力会招致大股东的强烈不满。今天常规交易中,戴尔股价上涨1.41美元,涨幅为12.96%,报收于12.29美元。

有传言称,戴尔及其首席执行官迈克尔·戴尔(Michael Dell)在与私募投资公司洽谈使公司私有化事宜。除PC和服务器外,戴尔还提供多种技术服务。

戴尔股价去年11月份曾跌破9美元,市盈率不足8倍,迈克尔对戴尔股价不满是可以理解的。在标准普尔500指数成分股中,戴尔是市盈率最低的公司之一。

资产管理公司Pzena Investment Management首席执行官理查德·普泽纳(Richard Pzena)说,“我认为,每股15美元的收购价不会得到股东大力支持”,该公司的估值工作表明,戴尔价值合每股25美元,“我们认为,每股合20美元的杠杆收购交易会得到支持,如果价格仅为每股15美元,我们认为杠杆收购交易相当于公司内部人试图廉价变卖公司”。 Read more…

据国外媒体报道,据两名消息人士透露,PC厂商戴尔目前正在与私募股权公司进行私有化谈判。

消息人士表示,戴尔正与至少两家公司进行私有化谈判。据悉,此次谈判目前处于初步阶段,并有可能“流产”,因为这些私募公司可能无法为戴尔提供私有化所需的资金,或无法解决该公司在未来如何退出投资市场等问题。

其中一名消息人士表示,戴尔已与数家大型银行就私有化融资进行了接触。

戴尔创始人兼CEO迈克尔·戴尔(Michael Dell)一直在通过收购,来让公司能够向企业卖出更多的产品和服务。随着消费者向iPad、及Android设备等转移,为此,戴尔一直在努力重夺PC市场份额。

消息人士表示,戴尔CEO持有公司15.7%股份,这使得企业能够更加便捷的筹措到私有化所需资金。今年12月,高盛将戴尔的股票评级上调至“买入”,该公司表示,戴尔资产负债表上的现金结余净额显示出,该公司有机会进行一次杠杆买断交易。高盛分析师比尔·肖普(Bill Shope)在报告中表示,虽然市场对PC的需求在持续下滑,但是,戴尔现金结余净额约为51.5亿美元,“这为该公司提供了一些下行缓冲,让其能够在合适的条件下,进行一次杠杆买断交易或杠杆资本重组。”

2007年,迈克尔·戴尔重新执掌戴尔CEO一职,他曾在2010年表示考虑过对公司进行私有化。去年,戴尔的市值已缩水三分之一。在计划私有化消息曝出后,该公司股价已大涨10%。

Via:腾讯科技

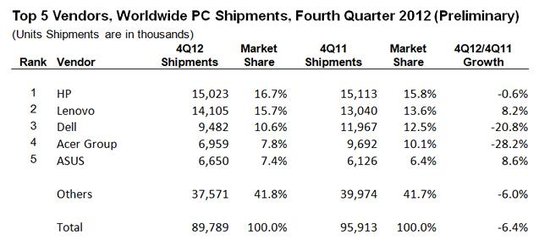

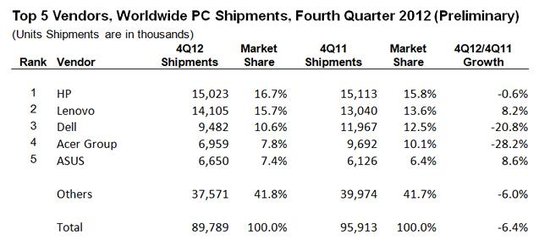

受零售商、消费者和渠道商在去年假日购物季都关注于智能手机和平板电脑,导致PC需求疲软的影响,2012年全球PC出货较上年下滑了3.2%。惠普第四季度PC市场占有率有所提升。

据国外媒体报道,市场调研公司IDC周四发布报告称,受零售商、消费者和渠道商在去年假日购物季都关注于智能手机和平板电脑,导致PC需求疲软的影响,2012年全球PC出货较上年下滑了3.2%。

全球前5位PC厂商

IDC在报告中指出,2012年第四季度全球PC出货同比下滑6.4%,降至8980万台,这也是PC市场在过去五年中首次在假日购物季出现下滑。IDC指出,微软最新版的Windows 8操作系统并未在第四季度大幅提升市场对PC的需求。Windows 8被设计在触摸屏设备和平板电脑中使用,旨在帮助PC制造商应对苹果iPad以及智能手机的挑战。

IDC的报告显示,惠普在去年第四季度依旧是全球最大的PC制造商。惠普第四季度PC出货总量为1500万台,市场份额为16.7%。虽然惠普在第四季度的市场占有率有所提升,但PC出货同比出现了略微的下滑。联想集团位居第二,出货总量为1410万台,市场份额为15.7%。与上年同期相比,联想集团的市场份额和出货总量均呈上升之势。

戴尔位居第三,第四季度PC出货总量为950万台,市场份额为10.6%。戴尔第四季度PC出货同比下滑20.8%,市场份额较上年同期下滑了1.9个百分点。宏碁位居第四,第四季度PC出货总量为700万台,市场份额为7.8%。宏碁第四季度PC出货同比下滑28.2%,市场份额较上年同期下滑了2.3个百分点。华硕位居第五,第四季度PC出货总量为670万台,市场份额为7.4%。华硕第四季度PC出货同比增长8.6%,市场份额较上年同期上升了1个百分点。 Read more…

粤公网安备44030001000008号

粤公网安备44030001000008号